Бухгалтерская отчетность в процессе оценки бизнеса

Практика инфляционной корректировки, нормализации и трансформации финансовой отчетности в процессе оценки бизнеса

Оценка бизнеса не будет объективной без тщательного анализа и корректировки финансовых отчетов. Для достижения максимального результата работа с финансовой документацией проводится по нескольким основным направлениям, в каждом из которых предусмотрены свои инструменты, позволяющие произвести оценку бизнеса, основываясь на реальных показателях, характеризующих деятельность предприятия.

Финансово-экономический кризис и его последствия заставили инвесторов и аналитиков пересмотреть все универсальные подходы к оценке бизнеса и максимально погружаться в каждый проект, проецировать сценарии развития на будущую деятельность предприятий через детальное изучение и корректировку их финансовых отчетов. С целью более точной оценки финансовые отчеты подвергаются тщательному анализу по таким направлениям, как инфляционная корректировка, нормализация бухгалтерской отчетности, трансформация бухгалтерской отчетности и др.

Инфляционная корректировка отчетности

Цели инфляционной корректировки отчетности в процессе оценки бизнеса:

- приведение ретроспективной информации к сопоставимому виду;

- учет инфляционного изменения цен при составлении прогнозов денежных потоков и ставок дисконтирования.

Простейшим способом корректировки является переоценка всех статей баланса по изменению курса гривни относительно более стабильной валюты, например, доллара США.

Пример. Оборудование было приобретено в 1996 г. за 1 млн. грн. (курс гривни по отношению к доллару на дату приобретения составлял 1,886 грн./$). На дату оценки курс гривни к доллару был 7,966 грн./$, следовательно, скорректированная стоимость покупки оборудования в 2009 г. составляла:

7,966 : 1,886×1000000 = 4223754 грн., или $530223.

Этот способ имеет свои достоинства и недостатки. Главное достоинство — простота и возможность работы без большого объема дополнительной информации. В то же время корректировка по курсу валюты дает неточные результаты в силу того, что курсовые соотношения гривни и доллара не совпадают с их реальной покупательной способностью.

Второй способ инфляционной корректировки — переоценка статей актива и пассива баланса по колебаниям уровней товарных цен. Можно ориентироваться как на товарную массу в целом, так и на каждый конкретный товар или товарную группу. Это более точный способ инфляционной корректировки.

Третий способ основан на учете изменения общего уровня цен: различные статьи финансовых отчетов рассчитываются в денежных единицах одинаковой покупательной силы, для пересчетов используется индекс динамики валового национального продукта либо индекс потребительских или оптовых цен. Метод повышает реалистичность анализа, но не учитывает разную степень изменения стоимости отдельных активов. Использование данного метода позволяет абстрагироваться от материально-вещественной структуры активов предприятия и делать упор на общей оценке всего имущества с учетом покупательной способности денежной единицы и ее колебаний во времени, отражающих изменение среднего уровня цен. Суть данного метода заключается в том, что различные статьи финансовых отчетов рассчитываются в денежных единицах одинаковой покупательной силы. Для пересчетов используется либо индекс динамики валового национального продукта, либо индекс потребительских или оптовых цен. Универсальная формула пересчета статей баланса и финансовых отчетов в денежные единицы одинаковой покупательной силы имеет следующий вид:

где Вп — реальная величина статьи, скорректированной по уровню инфляции, грн.; Вб — номинальная величина статьи по данным бухгалтерского учета, грн.; i1 — индекс инфляции на момент или за период анализа; i2 — индекс инфляции в базовом периоде или на начальную дату. Инфляционной корректировке по индексам i1, i2 должны подвергаться лишь так называемые неденежные статьи: основные средства (в том числе нематериальные активы); производственные запасы; незавершенное производство; готовая продукция; малоценные и быстроизнашивающиеся предметы; обязательства, которые должны быть погашены поставкой определенных товаров и/или оказанием установленных услуг. Напротив, денежные статьи (денежные структуры средства, дебиторская и кредиторская задолженность, кредиты, займы, депозиты, финансовые вложения), независимо от изменения общего уровня цен, инфляционной корректировке не подлежат. В данном случае речь не идет о нормализующих корректировках отчетности в процессе оценки.

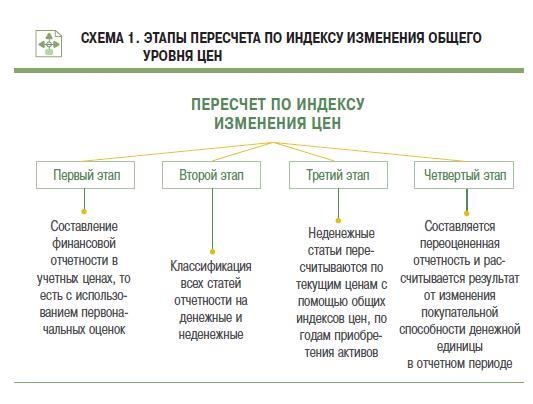

На практике пересчет по индексу изменения общего уровня цен осуществляется в несколько этапов (схема 1).Показатель изменения покупательной способности денежной единицы определяют с помощью общего индекса цен путем пересчета неденежных активов и обязательств на начало и конец года и последующего их сравнения.

Оценка неденежных активов (обязательств) в денежных единицах одинаковой покупательной силы осуществляется следующим образом. Все активы группируются по годам их приобретения (возникновения). Для каждого года стоимостная оценка группы объектов пересчитывается с использованием индексов цен текущего года и года приобретения объектов, а затем результаты суммируются. Механизм пересчета неденежных статей баланса можно выразить формулой:

где Ру — оценка всех активов в денежных единицах одинаковой покупательной способности, грн.; Pin — цена приобретения i-ro актива, грн.; itp — общий текущий индекс, грн.; iip — общий индекс цен в год приобретения i-ro объекта. Пример. Определение скорректированной величины основных средств. Оборудование было приобретено в 2005 г. за 50 тыс. грн.; индекс цен в год приобретения был равен 110,3; текущий индекс цен (за период 2005 — сентябрь 2010 г.) — 194,2. Скорректированная стоимость оборудования в сопоставимых ценах составит в текущем году:

50000×194,2 : 110,3 = 88033 грн.

Нормализация бухгалтерской (финансовой) отчетности

После инфляционной корректировки проводят нормализацию финансовой отчетности. Нормализация бухгалтерской отчетности — ее корректировка на основе определения доходов и расходов, характерных для нормально действующего бизнеса. Возможность использования разных методов учета операций, списания долгов и проч. приводит к появлению различий в показателях прибыли и денежных потоков. Рыночная стоимость части активов (например нематериальных) может не учитываться при составлении баланса. Нормализация проводится для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия, и были сопоставимы с показателями подобных организаций.

В процессе оценки нормализация отчетности проводится всегда, а объем применяемых корректировок меняется в зависимости от целей оценки. В отчете должны быть объяснены расчеты и изменения, производимые в ходе нормализации.

Нормализующие корректировки финансовой документации проводятся по следующим направлениям:

- корректировка разовых, нетипичных и неоперационных доходов и расходов;

- корректировка метода учета операций (например, учет запасов) или метода начисления амортизации;

- корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов.

Корректировка разовых, нетипичных и неоперационных доходов и расходов. Величина прибыли может быть занижена, поэтому потенциального инвестора в первую очередь интересует динамика выручки от реализации и структура себестоимости, а затем нормализованная прибыль. К числу наиболее важных факторов, определяющих величину денежных потоков, генерируемых бизнесом, относится себестоимость продукции. Под себестоимостью продукции, работ и услуг понимаются выраженные в денежной форме затраты на все виды ресурсов, используемых непосредственно в процессе выполнения работ, а также не сохранение и улучшение условий производства. Если речь идет об оценке предприятий сферы услуг, сервисных и страховых компаний, сделок по слиянию и поглощению, то акцент делается на анализе доходов. Показатель прибыли и денежного потока становится следующим критерием при принятии инвестиционного решения. Если ожидаемая прибыль играет важную роль в процессе оценки, то следует понимать этот показатель как отражение экономического дохода, получаемого компанией. Именно с этой целью и проводится нормализация финансовой отчетности.

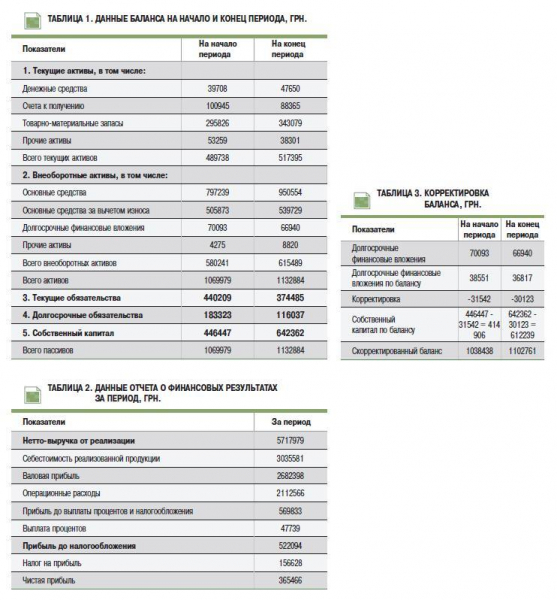

Пример. Нормализующие корректировки на нетипичные расходы, проводимые торговой компанией «Одежда». В таблицах 1 и 2 представленные данные баланса и отчета о финансовых результатах.

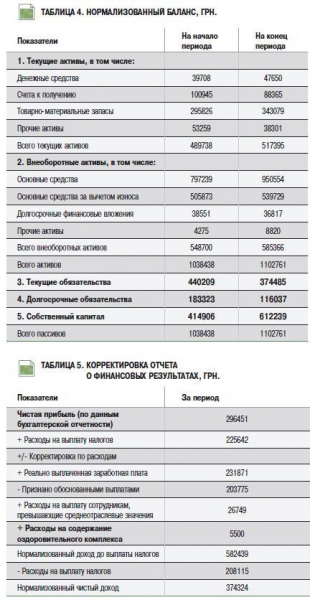

Оценщик выяснил, что долгосрочные финансовые вложения представлены средствами, потраченными на приобретение части в оздоровительном комплексе, что не имеет отношение к основной производственной деятельности компании (торговля одеждой). Активы, не связанные с основной производственной деятельностью, должны быть исключены в ходе нормализации (таблица 3). В итоге получаем нормализованный бухгалтерский баланс, скорректированный на расходы, не относящиеся к оцениваемому бизнесу (таблица 4).

Изменения, полученные при корректировке баланса, должны найти отражение и в отчете о финансовых результатах. Оценщик рассчитывает нормализованый доход с учетом нетипичных расходов, не относящихся к основной деятельности (таблица 5).

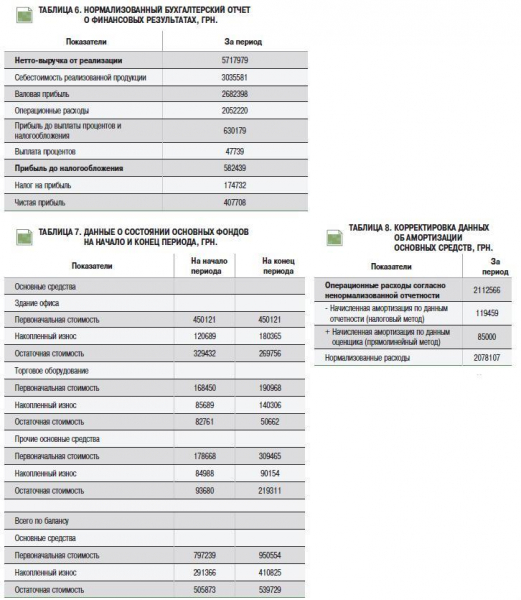

В конечном итоге отчет о финансовых результатах с учетом проведенной нормализации будет выглядеть следующим образом (таблица 6).

Корректировка метода учета операций. На величину прибыли денежных потоков могут сильно влиять методы учета запасов и начисления амортизации. В соответствии с принципами бухгалтерского учета стоимость основных средств должна распределяться на протяжении предполагаемого срока их эксплуатации. Термин «амортизация», используемый в учете, понимается не как физический износ или снижение рыночной стоимости, а как списание стоимости активов в течение времени их полезного функционирования. Это не метод оценки, а процесс распределения стоимости. Сумма амортизации зависит от первоначальной стоимости объекта, предполагаемого срока полезной службы и выбранного метода начисления амортизации. В Украине, согласно ПСБУ 7 «Основные средства», приняты следующие метода начисления амортизации:

- прямолинейного списания;

- уменьшения остаточной стоимости;

- ускоренного уменьшения остаточной стоимости;

- кумулятивного;

- производственного;

- начисления амортизации основных средств, предусмотренные налоговым законодательством.

Пример. Торговая компания «Одежда» проводит начисление амортизации на основные средства, применяя нормы и методы, предусмотренные налоговым законодательством. При этом все подобные предприятия используют в свое работе прямолинейный метод начисления амортизации. Следовательно, необходимо сделать пересчет суммы амортизационных отчислении исходя из метода прямолинейного списания и произвести корректировки отчета о финансовых результатах и статей баланса (таблица 7). Оценщик рассчитывает нормализованную сумму амортизационных отчислений с учетом использования прямолинейного метода амортизации (таблица 8).

Скорректированная сумма амортизации отображается в отчете о финансовых результатах и балансе. При этом необходимо произвести корректировку величины прибыли до налогообложения и откорректировать налог на прибыль и сумму нераспределенной прибыли в отчетности.

Корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов. Этот вопрос был детально рассмотрен в статье «Проблема выбора», опубликованной в предыдущем номере журнала &. ФИНАНСИСТ.

Трансформация финансовой отчетности

После нормализации, если это требуется в соответствии с целями оценки, осуществляется трансформация финансовой отчетности — корректировка счетов для приведения их к международным стандартам бухгалтерского учета. Трансформация отчетности не является обязательной в процессе оценки, но может быть необходимой в том случае, если: